这是万科上市三十多年来首次出现中报亏损

1. 学习基本知识:在进入股市之前,了解股票、基本面分析、技术分析和市场指标等基本知识是非常重要的。通过阅读书籍、参加在线课程或寻求专业意见,你可以更好地了解股市运作的基本原理。

股价持续下跌之际,万科上半年业绩出现大额预亏。

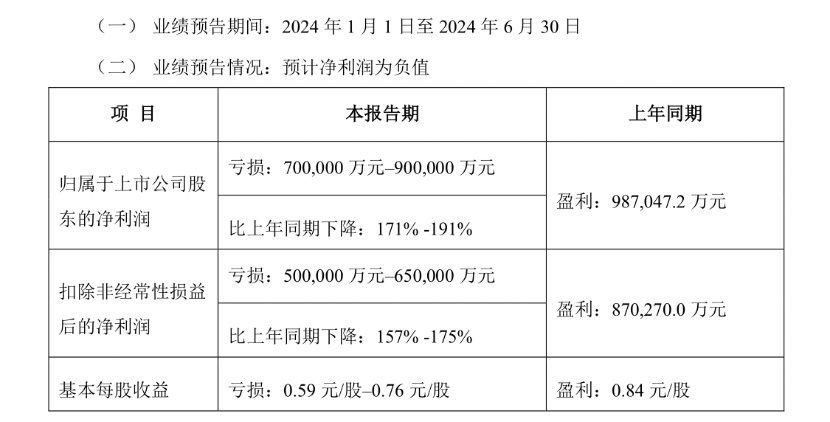

万科7月9日晚间披露业绩预告,预计上半年净利润亏损70亿元至90亿元,同比下降171%至191%,亏损的主要原因,包括与房地产开发项目结算规模和毛利率显著下降、对部分项目计提了减值等多重因素有关。

这也是万科上市三十多年来首次出现中报亏损。利空因素下,万科管理层计划增持。

万科当日披露显示,该公司骨干管理人员1862人计划自筹资金2亿元,增持公司A股股票,这也是万科自2022年以来的首次管理层增持。

中报首次巨亏

业绩预告显示,万科预计上半年净利润亏损70亿元至90亿元,同比下降171%至191%;扣非后净亏损50亿~65亿元,同比下降157%至175%。

相比一季度,万科亏损正在扩大。今年一季度,万科净利润亏损约3.6亿元。以此计算,今年二季度,该公司亏损金额约在66.4亿元到86.4亿元之间。

根据choice数据,1993年上市以来,万科中报的净利润始终为正,且稳步上涨,2020年上半年一度达到125亿元之多。

对于巨额亏损,万科归结为以下四点原因。

第一,是房地产开发项目结算规模和毛利率显著下降。报告期内,房地产开发业务结算利润主要对应2022年、2023年销售的项目,以及2024年上半年消化的现房和准现房库存。这些项目大部分为2022年前获取的土地,地价获取成本较高,后续销售阶段市场持续下行,销售情况和毛利率均低于投资预期,导致报告期结算毛利总额大幅减少。

华南一名地产投资人士对第一财经分析,2020年~2022年是房地产拿地成本较高的阶段。近两年入市销售,刚好赶上楼市低迷阶段,售价较低,出现亏损也正常。

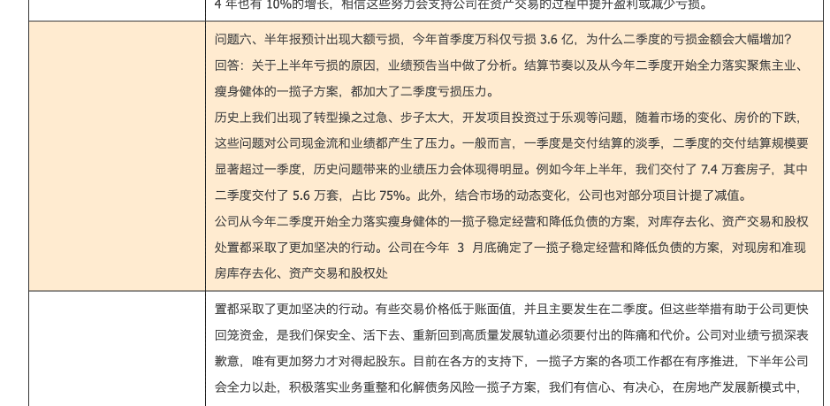

对于亏损逐季扩大,万科在9日晚间的一份投资者关系活动记录表中称,一季度是交付结算的淡季,二季度的交付结算规模要显著超过一季度,历史问题带来的业绩压力会体现得明显。例如今年上半年,万科交付了7.4万套房子,其中二季度交付了5.6万套,占比75%。

图片来源:投资者关系活动记录表

图片来源:投资者关系活动记录表

第二,是公司对部分项目计提了减值。2023年,万科就已经出现大额减值蚕食利润的情况。根据财报,2023年,该公司新增计提存货跌价准备约34.9亿元,影响净利润约29.5亿元。

第三,是部分非主业财务投资出现亏损。第四,是部分大宗资产交易和股权交易价格低于账面值。

此前万科也在年报业绩会上公开提到,今年将加强大宗交易和股权交易,回款达300亿元以上。2024年上半年,万科已多次“瘦身”出售资产,部分资产的售价远低于账面价值。

领展房地产投资信托基金2月20日披露,已完成了对上海七宝万科广场剩余50%权益的收购。该笔交易对价仅为26亿元,约为评估价的七折。

据深圳公共资源交易中心5月27日公告,万科转让的深圳湾超级总部基地T208-0053宗地使用权,由深铁和深圳百硕迎海公司以挂牌价22.35亿元联合竞得。根据万科5月底公告,交易标的的账面值为人民币40.16亿元(含地价、建安成本等),根据账面成本计算,这次交易预计影响当期损益约人民币-17.85亿元。

“公司为确保现金流安全,通过价格折让加大库存去化和资产处置力度,导致公司业绩压力进一步加大。此外还有部分项目计提减值和部分非主业财务投资出现亏损。”万科方面称。

是否影响现金流?

业绩巨额亏损,是否将对万科的现金流及债务偿还,产生相应影响?

万科在上述投资者关系活动中表示,因为行业销售回款在前,结算收入利润在后的特点,中期业绩数字大部分体现的是历史经营结果,对当期现金流不构成影响。

万科方面还称,公司上半年借了600多亿元,偿还500多亿元,所以有息负债总体会增长,但是如果看付息债务(含供应链融资),整个债务结构其实是有一些优化,降低了一些短期的到期的债务。

上半年,万科已完成多笔公开市场境外债务的兑付。其中3笔境外债的偿付,折合人民币约105亿元,3笔境内公司债和中票的偿付,合计50亿元。下半年,万科境内公开债券还剩余2笔,合计共43亿元。万科方面称,针对下半年债务,通过经营端现金流、过渡银团等渠道已有相应偿还安排。

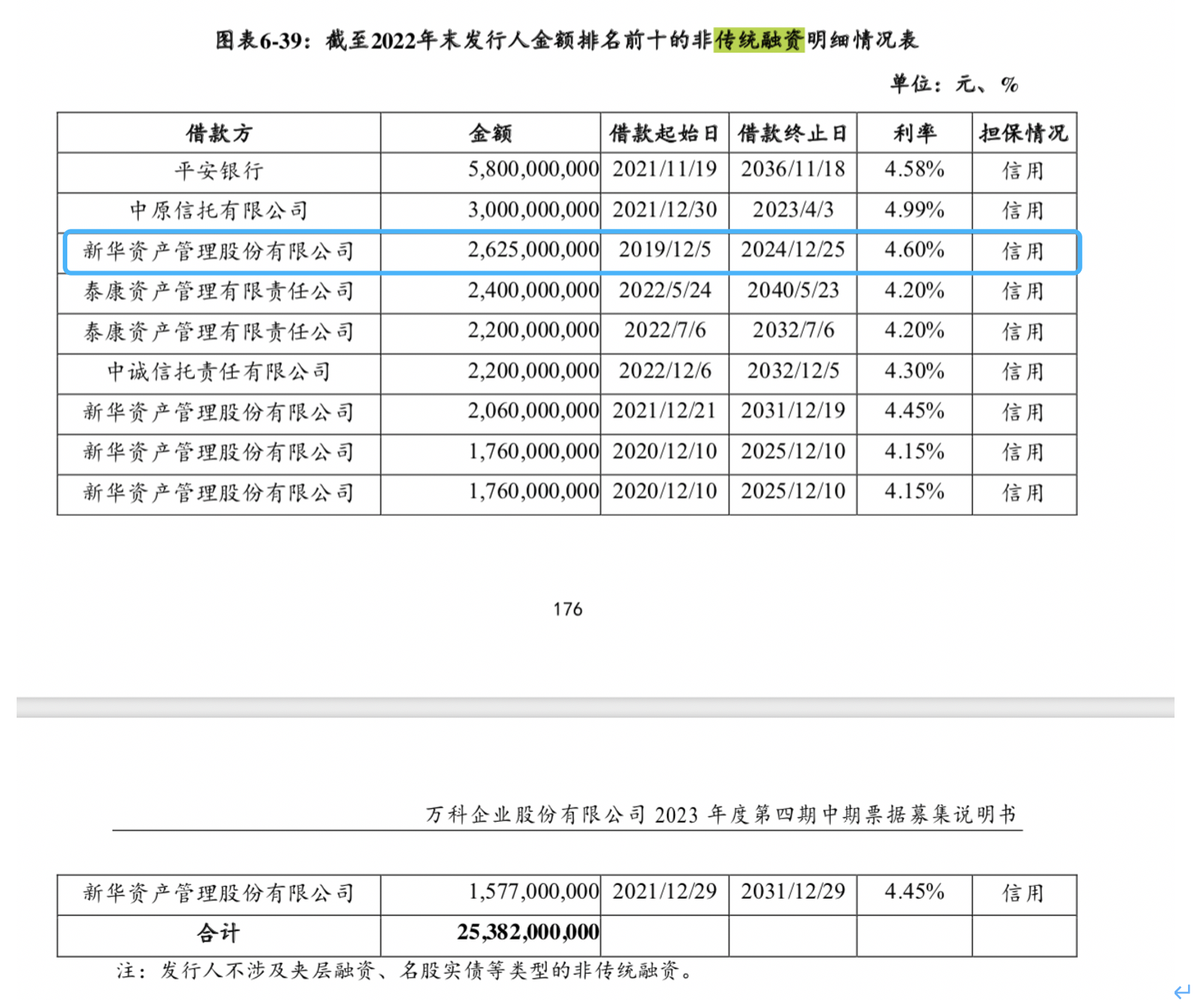

除了公开市场债务融资工具,万科还有部分非标债务。根据万科《2023年度第四期中期票据募集说明书》,截至2022年末,万科金额排名前十的非传统融资合计253.82亿元,涉及平安银行、中原信托有限公司、新华资产管理股份有限公司等多家企业。其中,新华资产管理股份有限公司的一笔26.25亿元的借款将于2024年12月到期。

万科管理层增持

从5月下旬开始,万科股价持续下行。5月24日,该股收盘价还为8.99元/股,截至发稿,已经仅剩6.59元/股,区间跌幅超过30%。

股价下跌、中报大额亏损之际,万科管理层计划增持。根据披露,万科骨干管理人员拟自筹资金合计2亿元,委托第三方通过信托计划自愿增持公司A股股票。万科全职董事、监事和高级管理人员,集团党委成员等15人出资额不低于7300万元,其他骨干管理人员共1847人出资额不超过1.27亿元。

万科在公告中称,增持目的是基于对行业和公司未来发展的长期信心,骨干管理人员拟实施增持计划以维护股东利益,增强投资者信心。

而这是近十年以来万科管理层、董事第三次增持。第一次发生在2015年的“宝万之争”期间,第二次则发生在2022年房地产行业整体进入“寒冬”之时。

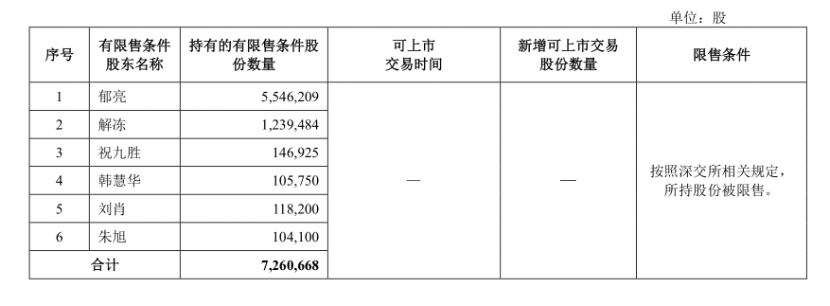

根据年报,截至2023年底,万科6名管理层合计持有726万股股票。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘万里 SF014配资炒股怎么样